股票啦 www.gupiaola.com 2021年04月14日报道:特别2月中旬以后

摘要

2021年2月中旬以来,“美元回流”压迫在新兴销售市场已经有所表现,资本外流迹象突出,伴随股市、债市和汇市“三杀”。且与2013年的“紧缩恐慌”相比,美股 港股 投资本轮新兴销售市场的反应有所提前。这引发了销售市场对新兴经济发展体承压能力的怀疑。本文试图回答:新兴销售市场为什么提前遭遇冲击?疫情后的新兴销售市场是否更加脆弱?将来美联储现行政策转向,新兴销售市场能否承受“美元回流”的压迫?

第一,新兴销售市场提前隐藏“恐慌紧缩”迹象,主因是销售市场进行了“超前预判”。与2013年情况类似,在本轮疫后初期复苏阶段,全球货币宽松,风险偏好升温,国际资本涌入新兴销售市场;而随着复苏周期连续,美联储货币现行政策必定迈向正常化,新兴销售市场难免受到冲击。销售市场针对美联储货币现行政策转向进行了“超前预判”,具体表现为10年期美债利率隐藏了一波(比2013年)“更早”的跃升。全球风险偏好回落,外加“紧缩恐慌”的记忆,对新兴销售市场的投资信念下滑,引发销售市场波动与资金外流。但需注意,这并非意味着疫情后的新兴销售市场自身更加脆弱。

第二,新兴销售市场并非更加脆弱,其疫后复苏较为扎实和连贯。销售市场针对新兴销售市场再度发生“紧缩恐慌”的担忧并非事出有因,因新兴销售市场的经济发展对外依存度高、长期维持“双赤字”等,使其具备天然的脆弱性;而疫情后的“高杠杆、高信贷、高债务”以及输入型通胀(或通缩)压迫,亦加剧了销售市场的担忧。然而,近年来新兴销售市场的“双赤字”问题并未发酵(大部分國家常常账户赤字改善);且疫情后,大部分國家短期未偿外债规模并未显著扩大、外汇储备更富余,技术层面看,大部分國家在将来一年里尚不存有外债违约风险。更关键的是,新兴销售市场的疫后复苏是较为扎实和连贯的,表现为2020年下半年以来制造业景气快速修复、出口坚持强劲,将来(2021下半年至2022年)经济发展有望在疫苗助力下再次复苏。这不仅能帮忙企业盈利复原、提振资本销售市场,还能切实提升其偿债能力、降低融资风险。这也意味着,当下的新兴销售市场具备较高的配置价值与相对可控的风险。

第三,新兴销售市场有望在将来“美元回流”压迫下表现出更强韧性。首先需指出,随着美国经济发展复苏,将来一旦美联储现行政策转向,新兴销售市场可能仍将隐藏肯定程度的资本外流。可是考虑到,1)新兴销售市场对资本的虹吸能力仍强,因其经济发展基础面仍有支撑,金融风险相对可控;2)新兴销售市场的资本外流空间相对较窄,因近五年来流入新兴销售市场的资金已隐藏系统下滑,叠加新兴销售市场已经历2020年3月的“美元荒”冲击、以及2021年2月以来的美债利率上行冲击(2021年2-3月新兴销售市场的资本外流、汇率和股票指数下滑平均为2013年“紧缩恐慌”时的50-80%),部分风险已经提前释放;3)将来美国对美元的回笼能力料将有限,“前车之鉴”下的美联储更注重与销售市场沟通,日后现行政策转向或不至于再次掀起“恐慌”,美股 港股 投资美债利率上行和美元回流节奏或将相对温顺。综合看来,将来新兴销售市场资本外流的节奏和幅度有限,至少不会强于2013年的“紧缩恐慌”。不过,疫情后新兴销售市场间分化加大(土耳其、巴西等通胀和债务问题更严峻),需警惕结构性风险。

风险提醒:美国及全球经济发展复苏节奏超预测、美联储现行政策转向超预测等。

2021年初以来,特别2月中旬以后,新兴销售市场经历了突出的波动和调整,资本外流迹象初显。更重大的是,目前美联储尚未正式提及“Taper”(紧缩),与2013年的“Taper Tantrum”(紧缩恐慌)相比,本轮新兴销售市场的反应有所提前。这引发了销售市场对新兴经济发展体承压能力的怀疑,目前全球资本针对新兴销售市场的投资已偏慎重。

在此背景下,美股 港股 投资本文试图回答:新兴销售市场为什么提前遭遇冲击?疫情后的新兴销售市场是否更加脆弱?将来美联储现行政策转向,是否会引发更严峻的“紧缩恐慌”与“美元回流”?

01

新兴销售市场提前隐藏“紧缩恐慌”迹象

1、新兴销售市场正在承压

2021年2月中旬以来,“美元回流”的压迫在最近的新兴销售市场已经有所表现,美股 港股 投资资本外流迹象突出,伴随股市、债市和汇市“三杀”。

资本流动方面,2020年12月以来新兴销售市场资本流入延续下滑,2021年2月中旬资本流动突出转向。IIF月度数据显示,继2020年11月上千亿美元流入新兴销售市场后,截至2021年3月,新兴销售市场资本净流入延续下滑,且2-3月资金流量处于近一年以来低位,3月资金流入仅100亿美元,而流入除中国外新兴销售市场的部分仅2亿美元,这意味着相当一部分國家已经遭遇资金净流出(图表1)。Bloomberg数据显示,新兴销售市场资本流动指数在2月16日至3月8日期间下挫了7.5%(图表2),新兴销售市场资本流动转向的节点,对应10年美债利率破1.3%之后。

汇率方面,2021年2月中旬以来新兴销售市场汇率承压。MSCI新兴销售市场汇率指数在2月15日至3月9日期间下挫2%(图表3)。股市方面,2021年2月中旬以来新兴销售市场股市受挫。MSCI新兴销售市场指数,在2月17日至3月25日期间下挫9.6%(图表4)。

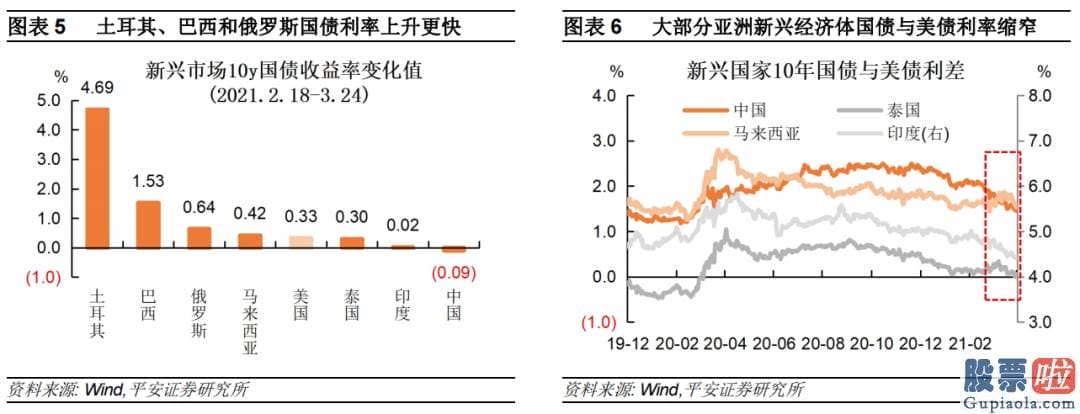

债市方面,新兴销售市场债市走熊程度虽有分化,但均指向资金外流的压迫。一方面,土耳其、巴西、俄罗斯等国,由于已经领先于3月17-19日开端加息,其国债利率快速跃升,利率上行速度快于美债(图表5)。另一方面,在以亚洲新兴经济发展体为代表的、经济发展韧性较强的地区(如中国、印度、泰国、马来西亚等),其国债利率上行速度不及美债,即与美债利差延续缩窄(图表6)。虽然短期看来亚洲新兴销售市场债市显现出肯定韧性,美股 港股 投资但随着利差缩窄,反向Carry Trade(套息交易)空间扩大,新兴销售市场债市的相对吸引力下降,美元回流压迫会随之加大。

2、“紧缩恐慌”殷鉴不远

目前,全球经济发展所处阶段与2013年情况类似:疫后初期全球经济发展走向复苏,全球货币坚持宽松,风险偏好升温,国际资本涌入新兴销售市场;而随着复苏周期连续,美联储货币现行政策必定迈向正常化,国际资本流向生变,新兴销售市场难免受到冲击。

回首2013年,在美联储已经实施三轮QE的背景下,美国经济发展数据开端改善。伯南克在当年5月22日国会听证会上在提问环节首提“紧缩”(Taper),其原话为:“假如人们看到(经济发展)延续改善,而且人们有信念这将延续下去,那么在接下来的几次会议中,人们可能会放慢购买(资产)步伐(If we see continued improvement and we have confidence that that is going to be sustained, then in the next few meetings, we could take a step downin our pace of purchases。)。虽然2013年12月美联储才正式宣布”Taper“,美股 港股 投资但在伯南克当年5月的讲话后,美债利率快速上行、美股受挫、美国金融环境突然收紧,本质上是销售市场认为美联储有可能很快缩减购债计划乃至提前加息,即所谓的”紧缩恐慌(Taper Tantrum)。

2013年的“紧缩恐慌”不仅冲击美国销售市场,更传染全球,而新兴销售市场首当其冲。总体看,在伯南克讲话后的一个月时间里(5月22日至6月24日),新兴销售市场资本大幅流出,Bloomberg新兴销售市场资本流动指数在此期间下挫15.3%(图表7);新兴销售市场汇率跳水,MSCI新兴销售市场汇率指数在此期间下挫3.9%(图表8);新兴销售市场股市受重挫,MSCI新兴销售市场指数在此期间下挫12.2%(图表9);新兴销售市场债市显著承压,关键新兴销售市场國家的10年国债利率在此期间均上行,其中土耳其、巴西、俄罗斯和泰国等国的利率上行幅度超过美债(图表10)。

回到当下,考虑到美联储尚未正式提及“Taper”,目前新兴销售市场所受冲击虽然小于2013年的“紧缩恐慌”,但仍有略超预测的成分。美联储鲍威尔在今年3月25日接受NPR采访时提到货币现行政策的转向,但这并非正式场合,且用词非常克制。而且,新兴销售市场自今年2月中旬开端,就已经提前经历了类似2013年“紧缩恐慌”时期的波动。对比看来,2021年2-3月Bloomberg新兴销售市场资本流动指数下挫幅度约为2013年5-6月的1/2,MSCI新兴销售市场汇率指数降幅是当年的1/2,MSCI新兴销售市场(股票)指数下滑已贴近当年的80%。债市方面,本轮土耳其、巴西和俄罗斯主权债利率上行依然“跑赢”美债,泰国、马来西亚等国债利率与美债仍维持较高同步性,而印度和中国国债仍具韧性。需注意的是,本轮土耳其和巴西国债利率增幅已经高于2013年,而中国、印度债市韧性强于2013年。换言之,从债市表现看,新兴销售市场國家之间的“抗压”能力隐藏了更加突出的分化。

3、“美元回流”冲击提前

人们认为,本轮新兴销售市场所受冲击提前,美股 港股 投资本质是销售市场针对美联储货币现行政策转向进行了“超前预判”,具体表现为10年期美债利率隐藏了一波(比2013年)“更早”的跃升。

人们认为,现阶段美联储货币现行政策中有三大考量:疫苗、就业与通胀。目前情况是:1)美国疫苗接种前景明朗。美国疫苗推广延续领跑发达经济发展体,拜登政府接连提高防疫目的,2021年7-8月有望实现“群体免疫”(参考人们报告《美国离“群体免疫”还有多远?》)。2)美国就业销售市场修复已经“步入正轨”。3月非农数据、符合预测的失业率降幅等均是例证。3)美国通胀水平在4-5月可能走高。在美国经济发展已实质性改善、且复苏势头仍足的背景下,美联储“不得不”提高经济发展增长与通胀预测。美联储3月的经济发展预测,对2021年PCE同比预测的中位数值由前次预测时的1.8%分别上修至2.4%。据此测算,2021年4-5月有望见证创十年新高的美国PCE月度同比(2.5%以上)。此外,美联储加息预测正在提前。最新点阵图显示,估计2022年加息的委员由1位增加为3位。

在上述背景下,即便美联储“按兵不动”,销售市场针对美联储现行政策转向乃至提前加息的预测难免加强。销售市场针对将来“美元回流”及其引发销售市场波动的担忧,成为美元“提前”回流的动力。

销售市场的“超期预判”导致10年期美债利率更早跃升,引发新兴销售市场波动。2021年1月6日,10年期美债利率重回1%大关;2月开端上行斜率更加峻峭,2月25日升破1.5%;3月31日盘中升破1.75%。需要注意的是,2013年5月22日从前,10年期美债利率基础坚持在1.6-2%区间,本轮美债利率上行节奏比2013年“更早”(图表11)。美债收益率快速攀升,美股 港股 投资一方面直接促进美元回流美债销售市场;另一方面通过提高全球无风险利率中枢,肯定程度上抑制(包含非美地区资产配置的)全球风险偏好,新兴销售市场股市、债市和汇市因此受挫,进一步加强美元外流的压迫。

02

新兴经济发展体是否更加脆弱?

1、债务压迫与通胀风险是主忧

相较发达销售市场,新兴销售市场虽然具备较强的经济发展增长潜能与投资机会,但亦具有一系列脆弱性:对出口的高度依靠、“双赤字”(常常账户赤字+财政局赤字)与债务违约风险以及部分國家内部治理问题等。这意味着,全球风险偏好一旦回落,美股 港股 投资新兴销售市场的脆弱性将更简单暴露,国际资本投资新兴销售市场的信念可能快速下滑,致使资本外流。

2020年新冠疫情爆发以来,(部分)新兴销售市场有两方面脆弱性在短期更加凸显:一是,信贷扩张、赤字率和债务率抬头、杠杆率上升等,带来了更大的财政局平稳与债务压迫;二是,大宗商品(161715)周期与经济发展活动受限下,输入型通胀或通缩风险加剧。

1)财政局平稳与债务压迫加大

新兴销售市场杠杆率近十年来已经较快攀升,疫情后再度跃升。发达经济发展体的政府和居民杠杆率长期高于新兴销售市场,因而非金融部门杠杆率总体较高,但次贷危机后直至疫情前维持在250-280%区间,未隐藏行情趋势性上涨,2020三季度该数字升至310%。而新兴销售市场的非金融部门杠杆率,在近十年以来坚持上行行情趋势,由2012年的130%左右上升至2020年疫情爆发前贴近200%的水平,2020年三季度升至225%(图表12)。其背后关键是新兴销售市场非金融企业杠杆率的快速上行,2012年以来这一数字由70%左右,美股 港股 投资快速上升至2016年100%以上,且该杠杆率在2014年已经超过发达经济发展体(图表13)。2020年新冠疫情爆发后,新兴销售市场非金融部门杠杆率快速上行,乃至上升斜率比发达销售市场更峻峭。站在宏观杠杆率角度,新兴销售市场现在的偿债压迫正在加大。

新兴销售市场信贷缺口扩大,释放金融风险信号。疫情爆发后,新兴销售市场迎来了一轮显著的信贷扩张,其中一部分来源于本国政府通过银行发放的经济发展纾困资金,另一部分来自IMF、世界银行和其他外部机构为进展中地区特供的纾困资金。BIS数据显示,2020年前三季度,关键新兴销售市场信贷占GDP比例环比大幅、延续跃升(图表14)。各国实施经济发展纾困措施时,大量借助银行等间接融资窗口支持信贷流动,导致肯定程度的信贷扩张。可是,信贷“易放难收”,假如新兴销售市场经济发展复苏的节奏过缓,则信贷占GDP比例与潜在增长率的差距(信贷缺口)或长期存有,难以收窄。特殊是,由于疫情对全球经济发展的破坏,使得2020年新兴销售市场的信贷占GDP比例的扩张速度处于历史高位(高于2008年金次贷危机后),将来信贷缺口闭合压迫显著。

近年来新兴销售市场财政局赤字率高企,政府债务率延续上升。一方面,据IMF数据,次贷危机以后,发达经济发展体的一般政府赤字率急剧扩张,2009年一度贴近9%,但此后一直维持下降行情趋势。新兴销售市场的赤字率,虽然在金次贷危机后未至发达销售市场水平,但2013年以后较快攀升,并于2014年超过发达销售市场,近5年以来基础维持在4%以上的高位,2019年更隐藏抬头迹象,达到4.8%(图表15)。另一方面,新兴销售市场举债能力不及发达销售市场,次贷危机后债务率并未像发达销售市场那样大幅扩张。但自2013年以来,新兴销售市场政府债务率维持上升,由2013年的38%突出上行至2019年的52%,而同期发达销售市场债务率维持稳定(图表16)。2020年,各国为应对新冠疫情加大了财政局支出和借债规模,而大部分國家经济发展受疫情冲击而收缩,估计赤字率和债务率很可能显著上升,新兴销售市场的财政局平稳与债务压迫自然受到销售市场的高度关心。

2)输入型通胀或通缩风险上升

全球商品周期下,部分新兴经济发展体输入型通胀压迫显著加大。疫后全球经济发展活动修复,叠加各国大手笔的货币和财政局刺激,共同造就了一轮商品周期,关键商品价格均已复原乃至超过疫情前水平。虽然,当前全球经济发展尚未复原至疫情前水平,但以阿根廷、土耳其、俄罗斯、巴西等为代表的新兴经济发展体,由于其经济发展针对商品有较强依靠性(例如阿根廷依靠农产品(000061)、俄罗斯依靠原油等),这些地区的通胀水平已经复原至高位,乃至超过疫情前水平以及2013年水平(图表17)。经济发展尚未良好复苏,但通胀高企,这些经济发展体可能面临“滞胀”风险。将来一段时间,“滞涨”压迫将使新兴经济发展体举步维艰:一方面,美股 港股 投资放任通胀走高将导致汇率贬值、资本外流,这还是土耳其、巴西和俄罗斯等國家挑选领先加息的原因;另一方面,货币现行政策收紧势必抑制经济发展复苏节奏,还可能抬升债务成本,埋下长期性的经济发展增长与债务违约隐患。

此外,经济发展活动受限下,依靠旅行服务业的新兴经济发展风光临通缩风险。例如泰国、马来西亚等国,其经济发展对旅行收入的依靠度较高,在疫情延续蔓延的情况下,旅行业及其支撑的服务业复原缓慢,致使经济发展基础面受到较大创伤,通胀水平处于低位乃至处于通缩(图表17)。“输入型通缩”亦不利于部分新兴销售市场的复苏,最终亦可能对其偿债能力和财政局平稳构成威胁。

2、“双赤字”与外债违约风险相较可控

虽然新兴销售市场宏观杠杆率抬头、债务扩张,但进一步观看,当下新兴经济发展体的“双赤字”程度已经改善(至少并未恶化)。同时,疫情爆发后,新兴销售市场的短期未偿外债规模并未显著扩大,而大部分國家外汇储备不减反增,美股 港股 投资短期外债偿付能力仍存。总体而言,新兴销售市场的金融状况健康,债务风险可控。

第一,新兴销售市场的“双赤字”风险相较可控。一方面,新兴销售市场常常账户趋于平稳。次贷危机以后,以“脆弱五国”(印度、土耳其、巴西、阿根廷、南非)为代表的新兴经济发展体常常账户赤字率显著扩大,2013年“脆弱五国”平均常常账户赤字占GDP比重约4%。2013年以后,新兴销售市场常常账户开端迈向平稳,2019年“脆弱五国”平均常常账户赤字率1.4%,比2013年收窄了2/3(图表18)。另一方面,假如同时观看2013年至2019年期间的“双赤字”变化情况,人们发觉,绝大部分新兴销售市场國家的“双赤字”并未同时扩大,大部分國家财政局赤字扩张的同时、常常账户赤字是在改善的(图表19)。因此,总体而言,新兴销售市场的双赤字风险相较可控。

第二,新兴销售市场短期外债偿付能力增强。一方面,短期未偿外债规模并未显著扩大,短期偿债压迫相对可控。诚然,新兴销售市场的高杠杆、高信贷,客观上加大了这些國家的偿债压迫。2020年新冠疫情后,黎巴嫩、阿根廷、厄瓜多尔等新兴经济发展体相继出了主权债违约事件,进一步加剧了公众对新兴销售市场偿债能力的担忧。不过,人们认为,短期新兴销售市场的偿债压迫是有限的。BIS数据显示,在2020年的四个季度,关键新兴销售市场短期(1年期以内)未偿外债规模并未显著扩大,并总体低于2019年上半年水平(图表20)。虽然疫情后新兴销售市场债务被迫扩张,但将来随着经济发展再次复苏,新兴销售市场有望具备更强的偿债能力。从这个角度看,新兴销售市场债务可能率是可延续的。

另一方面,2020年大部分新兴销售市场外汇储备不减反增,接着拥有更多应对风险的“弹药”。2020年3月的“美元荒”以及延续的疫情冲击,一度引发销售市场对新兴经济发展体外汇储备延续下滑的担忧。然而,疫情后新兴销售市场强劲的贸易、亮眼的股市和债市表现等,美股 港股 投资使关键新兴销售市场國家的外储规模“不减反增”(图表21)。例如,2020年菲律宾、印度和泰国外储规模分别增长了32%、27%和15%。相对富余的外储不仅意味着更强的外债偿付能力,也意味着其在将来抵御汇率波动的“弹药”相对充分。

因此,截至2020年末,新兴销售市场短期外债偿付能力较高。泰国、印度和中国的外汇储备与短期未偿外债比值,在2020年底分别达到408.9、153.6和74.8;其余大部分國家外储与短期未偿外债比值至少在10倍以上;仅阿根廷(已经违约)和土耳其的比值较低(图表22)。总体看,至少在将来一年里,新兴销售市场总体性的外债违约风险较为有限。

03

新兴销售市场能否抵御本轮“美元回流”风险?

将来一段时间,美联储货币现行政策转向(正式提及Taper、正式缩减QE以及加息等),均可能再次制造“美元回流”的压迫。可是,考虑到:1)新兴销售市场经济发展复苏的节奏与金融脆弱性的改善,将对资本维持肯定吸引力;2)新兴销售市场资金外流的空间已经相对有限;3)本轮美联储现行政策转向的节奏可能更加温顺,美股 港股 投资人们认为,新兴销售市场或具备较强的能力以抵御部分“美元回流”压迫,至少类似2013年“紧缩恐慌”的庞大冲击恐难发生。

1、新兴销售市场的基础面支撑扎实且连贯

全球经济发展疫后复苏节奏的特性造就了2020年新兴销售市场的“强出口”。2021-2022年,新兴销售市场出口景气有望连续,自身经济发展亦将在疫苗接种的助推下延续改善。中长期看来,疫情冲击难以改变新兴经济发展体的增长潜能。扎实且连贯的基础面支撑,使新兴销售市场具备较强的资本“虹吸”能力。

2020年新兴销售市场景气度在疫情后快速回升。2020年新冠疫情后,美国等发达经济发展体实施了大规模财政局刺激,力度远超新兴经济发展体,而且其财政局补贴对象关键是居民,促进美欧发达销售市场需求的强劲复苏。因此,新兴销售市场面对一个“强外需、弱内需”的局面,加上疫情防控与复工复产现行政策的有序推进,美股 港股 投资其制造业景气度快速回升。以“金砖五国”(巴西、俄罗斯、印度、中国和南非)为代表的新兴销售市场,其制造业PMI在疫情后快速回升,表现不输美欧(图表23)。

2020年新兴销售市场出口表现意外强劲,2021年出口景气有望连续。2020年下半年以来,大部分新兴销售市场(不仅是中国)出口表现“大放异彩”。土耳其、越南、泰国、中国、阿根廷、俄罗斯等新兴经济发展体,在2020年全年均实现了出口金额累计同比正增长,其中土耳其、越南、泰国的累计同比增幅均达到两位数。截至2021年2月,关键新兴销售市场出口累计同比基础坚持50%以上的上涨(图表24)。

2021-2022年,新兴销售市场将在疫苗助力下再次连续复苏。根据目前全球疫苗订购量与2021一季度的疫苗接种情况,人们测算,发达地区有望在2021年三季度末基础实现“群体免疫”,而非发达地区与发达地区或存有1-3个季度的时间差(图表25)。这意味着:一方面,随着发达地区逐步走向“群体免疫”,新兴销售市场的外需有望在2021年全年维持强劲;另一方面,2021年四季度至2022年上半年,大部分新兴销售市场有望再次实现自身的复苏。

中长期看,新兴销售市场的经济发展增长潜能充分,进展前景依然好。近20年以来,新兴销售市场总体经济发展增速高于发达销售市场,待全球经济发展从疫情阴影中摆脱,这一布局可能率将连续。据IMF在4月更新的预测,考虑到疫苗接种前景与美国财政局计划的外溢效应,新兴销售市场与进展中经济发展体(EMDE)在2021年的经济发展增速由6.31%上调至6.67%,而且在2023年以后,美股 港股 投资估计新兴销售市场经济发展增速比发达销售市场将维持贴近3个百分点的领先(图表26)。一个较为好的中长期进展前景,不仅能助力企业盈利复原、提振资本销售市场,还能提升其偿债能力、降低融资风险,使当下的新兴销售市场具备较高的配置价值与相对可控的风险。

2、新兴销售市场资金外流的空间有限

站在当前时点,将来新兴销售市场资金外流的空间相对有限。首先,与2013年背景不同,近五年流入新兴销售市场的资金流量,系统性低于2010-2014年的水平。其次,2020年3月“美元荒”发生以后,已有大量资金流出新兴销售市场,虽然后续资金隐藏回流,但2020年全年资本净流入并未超过往年。最终,2021年2-3月新兴销售市场已经经历波动,提前释放部分风险,将来“美元回流”空间更加有限。

2015年以来,新兴销售市场资本流量系统低于2010-2014年水平。次贷危机后,美国等发达销售市场维持低利率、低通胀和低增长情况,而新兴销售市场经济发展增速快于发达销售市场,且中国基建和房地产(512200)周期建造了大量投资机会,吸引了国际资本的大幅流入。但2015年美联储开端加息后,叠加美国特朗普政府对全球化进程构成的肯定破坏,美股 港股 投资新兴销售市场经济发展增速放缓,流入新兴销售市场的资金受到系统抑制。Bloomberg新兴销售市场资本流动指数(EMCFPROX Index)显示,2015年以后新兴销售市场资本流动中枢显著低于2010-2014年水平(图表27)。

2020年全年资本净流入水平并未超过往年。虽然在2020年3月“美元荒”冲击以后,4月以后国际资本实在大量涌入新兴销售市场,但2020年Bloomberg新兴销售市场资本流动指数的平均值(137.1)仍未超过2015-2019年的平均水平(138.2)。假如一开端资本就尚未大幅流入,那么将来美元大幅流出的风险便相对可控。

3、美联储现行政策正常化的节奏更温顺

除了新兴销售市场自身的指标外,美国对美元的回笼能力亦值得思考。考虑到,如今的美联储现行政策转向将更加温顺,且前期美债利率快速上行已经释放了部分风险,美股 港股 投资以及中长期看美国与新兴销售市场的经济发展增长动能仍有差距,人们认为,将来美国对美元的“吸力”已经相对可控。

第一,美联储现行政策转向估计将更加温顺。相较2013年美联储在货币正常化路上的经验不足,现阶段的美联储已经充分吸取教训。例如,在预见到2021年在基数效应下可能隐藏高通胀,美联储于2020年9月推出“平均目的通胀制”,并延续表达对短期通胀上行的容忍。又如,鲍威尔多次强调,在真正的Taper来临前将提前释放大量信号。这体现出,美联储更加注重与销售市场的沟通和对预测的引导,以极力幸免第二次“紧缩恐慌”的隐藏。假如将来美国货币现行政策转向足够温顺,那么美元回流的节奏就不会过急过快,新兴销售市场所受冲击更加可控。

第二,前期美债利率上行已经释放了部分风险。10年美债利率可拆分为“实际利率”(10年TIPS利率)与“通胀预测”(名义利率-实际利率)(图表28)。其中,1)目前通胀预测已经反映得较为充分,3月中突破2.3%以后基础走平,在美联储的引导下(2021年预测均值为2.4%),将来通胀预测上行空间有限。2)美国实际利率上行亦有所放缓,3月中破-0.6%以后亦基础走平。发达经济发展体在疫情前长期维持“低利率、低增长、低通胀”的布局,不太可能仅依靠疫情后的财政局货币刺激而彻底改变。此外,拜登基建计划虽有望抬升美国经济发展增长中枢,但需要在中期内逐步释放。销售市场对拜登基建的反应也相较“钝化”,例如10年期美债收益率仅在3月30日拜登基建公布后短期冲高(最高盘中破1.75%),但4月6日很快回落至1.7%下方(截至12日为1.69%)。综合看来,人们认为,2021年10年美债利率后续上行节奏可能放缓,接着对新兴销售市场的冲击可能相应减弱。

第三,美国与新兴销售市场的中长期经济发展增长仍有差距,美元资产的中长期吸引力受限。短期看,美国经济发展的“一枝独秀”、拜登基建计划以及美联储现行政策转向预测,使美元走强的逻辑得到强化。但中长期看(2022年以后),随着非美经济发展相继复苏,新兴销售市场有望回归较快速度的增长。据IMF最新预测,2022年以后,美股 港股 投资美国经济发展增速将再次慢于全球均值,且2023年以后与新兴销售市场乃至全球经济发展增长水平的差距会更加突出。这意味着将来美元的走强很可能是阶段性的,中长期内美元仍可能处于贬值通道(图表29)。美元及美元资产的估值天花板,亦将是抑制美元回流的因素。

04

结论

综上所述,美股 港股 投资人们有如下结论:

第一,新兴销售市场提前隐藏“恐慌紧缩”迹象,主因是销售市场进行了“超前预判”。与2013年情况类似,在本轮疫后复苏阶段,全球货币宽松,风险偏好升温,国际资本涌入新兴销售市场;而随着复苏周期连续,美联储货币现行政策必定迈向正常化,新兴销售市场难免受到冲击。销售市场针对美联储货币现行政策转向进行了“超前预判”,具体表现为10年期美债利率隐藏了一波(比2013年)“更早”的跃升。全球风险偏好回落,外加“紧缩恐慌”的记忆,对新兴销售市场的投资信念下滑,引发销售市场波动与资金外流。但需注意,这并非意味着疫情爆发后的新兴销售市场自身更加脆弱。

第二,新兴销售市场并非更加脆弱,其疫后复苏较为扎实和连贯。虽然,销售市场针对新兴销售市场再度发生“紧缩恐慌”的担忧并非事出有因,因为新兴销售市场的经济发展对外依存度高、长期维持“双赤字”等,具备天然脆弱性;而疫情后的“高杠杆、高信贷、高债务”以及输入型通胀(或通缩)压迫,亦加剧了销售市场的担忧。然而,近年来新兴销售市场的“双赤字”问题并未发酵(表现为大部分國家常常账户赤字改善);且疫情后大部分國家短期未偿外债规模并未显著扩大,外汇储备更富余,从技术层面看,大部分國家在将来一年里尚不存有外债违约风险。更关键的是,新兴销售市场的疫后复苏是较为坚固和连贯的,表现为2020年下半年以来制造业景气快速修复,出口坚持强劲,将来(2021下半年至2022年)经济发展有望在疫苗助力下再次复苏。这不仅能助力企业盈利复原、提振资本销售市场,还能切实提升其偿债能力、降低融资风险。这也意味着,当下的新兴销售市场仍具较高的配置价值与相对可控的风险。

第三,新兴销售市场有望在将来“美元回流”压迫下表现出更强韧性。首先需指出,随着美国经济发展复苏步入中后期,将来一旦美联储现行政策转向,新兴销售市场可能仍将隐藏肯定程度的资本外流。可是考虑到,1)新兴销售市场对资本的虹吸能力仍强,因其经济发展基础面仍有支撑,金融风险相对可控;2)新兴销售市场的资本外流空间相对较窄,因近五年来流入新兴销售市场的资金已隐藏系统减少,叠加新兴销售市场已经历2020年3月的“美元荒”冲击、以及2021年2月以来的美债利率上行冲击(2021年2-3月新兴销售市场的资本外流、汇率和股票指数下滑平均为2013年5-6月时的50-80%),美股 港股 投资部分风险已经提前释放;3)将来美国对美元的回笼能力料将有限,“前车之鉴”下的美联储更注重与销售市场沟通,日后现行政策转向或不至于再次掀起“恐慌”,致使美债利率上行和美元回流的节奏或将相对温顺。

综合看来,将来新兴销售市场资本外流的节奏和幅度有限,至少不会强于2013年的“紧缩恐慌”。不过,疫情后新兴销售市场间的分化加大(例如土耳其、巴西等通胀和债务问题更严峻),仍需警惕结构性风险。

05

风险提醒

1、全球疫情和疫苗进展仍有不确定性,美股 港股 投资美国与新兴销售市场及全球经济发展复苏节奏差仍需观看;

2、美国财政局计划规模与节奏仍有不确定性,对美国及全球经济发展的影响有待观看;

3、美联储现行政策变化超预测,接着美债利率、美元指数行情超预测;

4、国际经贸关系与地缘政治博弈超预测,美股 港股 投资新兴销售市场的外需及外部风险有待观看等。

花坑哥甘肃庆阳

对不起大家了,我要卖股票还款了。

骑雨去看虎山东新泰

每个账户内不超1元RMB

石佛队长辽宁盘锦

利好电商

小散民lance辽宁铁岭

利好各优质白马股龙头股!

筷子小姐辽宁大连

[兴奋]

散户大玩家湖北松滋

继续上

马上有云河北秦皇岛

鸡狗

价格与价值的关系河北沧州

都用来消费了

福兮祸之所伏辽宁鞍山

好,你干了我随意。

上一篇:中国投资港股 美股_也导致爆仓金额猛增

下一篇:投资美股购汇-2020年第四季度营收能力大幅下降

炒股查询:新一轮全世界财产做空与2008年金融风暴存有显著的差别

03-16

点击:67986

炒股查询:新一轮全世界财产做空与2008年金融风暴存有显著的差别

03-16

点击:67986

杭钢股份股吧 全球疫情外扩散和原油“黑天鹅”造成全世界绝大多数利益销售市场...

03-16

点击:41704

杭钢股份股吧 全球疫情外扩散和原油“黑天鹅”造成全世界绝大多数利益销售市场...

03-16

点击:41704

网上买股票-美联储会议急着“一脚油门踏板踩究竟”为什么?

03-16

点击:41155

网上买股票-美联储会议急着“一脚油门踏板踩究竟”为什么?

03-16

点击:41155

联化科技股票:新房开盘就融断,美联储会议不久一把做掉手上全部的牌

03-17

点击:58985

联化科技股票:新房开盘就融断,美联储会议不久一把做掉手上全部的牌

03-17

点击:58985

002111股吧 中通速递2019年第四季度货运量121.2亿件同比增长率42

03-17

点击:65306

002111股吧 中通速递2019年第四季度货运量121.2亿件同比增长率42

03-17

点击:65306