股票啦 www.gupiaola.com 2020年07月19日报道:销售市场短期小波折 牛市3浪上涨的中期行情趋势不变

核心结论:①从估值指标看销售市场热度:目前绝对估值处于中等略偏高水平,相对估值水平处于中等偏低水平。②从心绪指标看销售市场热度:交易指标类似50-60度水温,杠杆指标处于历史较低水平。③牛市3浪上涨的中期行情趋势不变,短期小调整使得销售市场月度上涨速率回归正常,科技+券商的主线不变。

销售市场现在热度如何?

7月前两周销售市场放量上涨股市行情大盘分析预测,日成交额高达1.7万亿,有人害怕销售市场过热,最近一周有所回调,日成交额最低仍达1.1万亿。目前销售市场热度究竟如何?本文从估值指标和心绪指标角度做些预测。

1、从估值指标看销售市场热度

对比历史牛市,目前绝对估值处于中等略偏高水平。人们首先通过绝对估值水平来衡量当前销售市场的热度,回首历史观看A股在最近三轮牛市(05/06-07/10、08/10-10/11、12/12-15/06)上行周期中,全体A股、沪深300、中小板(159902)指、创业板(159915)指的PE(TTM,后同)和PB(LF,后同)的变化情况。①从全体A股看来,05/06-07/10牛市PE从最低点17.72倍上升到最高点58.22倍,PB从最低点1.61倍上升到最高点7.37倍。08/10-10/11牛市PE从13.20倍(08/10/27)上升至38.25倍(09/08/04),PB从1.95倍上升至3.96倍。12/12-15/06牛市PE从11.51倍(14/05/19)上升至31.79倍(15/06/12),PB从1.44倍上升至3.60倍。19/1/4开端的牛市(截至2020/07/17),全体A股大盘的PE从12.97倍上升至21.39倍,PB从1.40倍上升至1.92倍,分别处于05年以来从低到高的分位数为67%、39%。②从沪深300指数看来,05/06-07/10牛市PE从12.80倍上升至51.12倍,PB从1.61倍上升至7.46倍。08/10-10/11牛市沪深300的PE从12.23倍上升至31.91倍,PB从1.97倍上升至3.90倍。12/12-15/06牛市沪深300的PE从8.01倍上升至19.00倍,PB从1.17倍上升至2.49倍。19/1/4开端的牛市,沪深300的PE从10.09倍上升至13.72倍,PB从1.24倍上升至1.57倍,分别处于05年以来从低到高的分位数为55%、38%。③从中小板(159902)指看来,08/10-10/11牛市PE从14.52倍上升至47.67倍,PB从2.39倍上升至6.18倍。12/12-15/06牛市PE从20.47倍上升至64.61倍,PB从2.77倍上升至7.69倍。19/1/4开端的牛市,中小板(159902)指的PE从18.53倍上升至38.01倍,PB从2.58倍上升至4.54倍,分别处于08年10月以来从低到高的分位数为88%、71%。④从创业板(159915)指看来,12/12-15/06牛市PE从28.81倍上升至137.86倍,PB从2.51倍上升至15.01倍。19/1/4开端的牛市,创业板(159915)指的PE从27.58倍上升至73.66倍,PB从3.43倍上升至8.42倍。

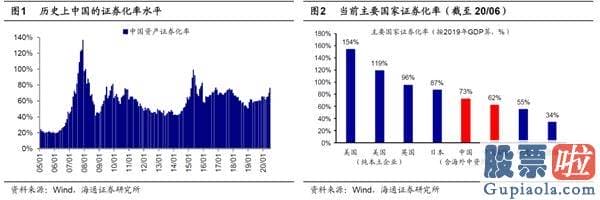

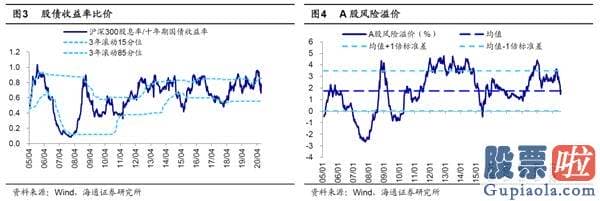

当前A股相对估值水平处于中等偏低水平。从绝对估值看来,当前A股大致处于历史的中等偏高水平,但由于当前销售市场的利率水平较低股市行情大盘分析预测,所以需要进一步观看A股大盘的相对估值水平,人们分别从证券化率、股债收益比、风险溢价率这三个角度来衡量销售市场的相对估值水平,得到目前A股大盘的相对估值处在历史的中等偏低水平。第一,证券化率。一般而言,证券化率越高,意味着证券销售市场在国民经济发展中的地位越重大,因此它是衡量一国证券销售市场进展程度的重大指标。人们通过计算“逐月A股总市值/当年GDP”(20年的用19年代替)这个指标来衡量中国的资产证券化水平变化,观看最近三轮牛市中国资产证券化率的高点,05/06-07/10牛市资产证券化率在07年底达到了最大值136%,08/10-10/11牛市中在09年底达到了最大值81%,12/12-15/06牛市中在15年5月达到最大值99%,19年以来中国的资产证券化率在20年7月达到最大值76%,低于前三轮牛市的最大值。进一步横向对比其他发达國家,截至20年6月美国的证券化率为154%,英国的证券化率为96%,日本的证券化率为87%,中国资产证券化率偏低。第二,股债收益比,人们通过“沪深300股息率/十年期国债收益率”这个指标来衡量股债收益比,观看最近三轮牛市中股债收益比的高点,05/06-07/10牛市股债收益比在05年10月达到最大值1.03,08/10-10/11牛市股债收益比在09年1月达到最大值0.90,12/12-15/06牛市股债收益比在12年12月达到最大值0.85,当前(截至20/07/18)股债收益比为0.78,对应05年以来由低到高的分位数为75%,股市性价比突出优于债市。第三,风险溢价率,人们通过“1/全体A股PE-十年期国债收益率”这个指标来衡量股市风险溢价率,观看最近三轮牛市中风险溢价率的高点,05/06-07/10牛市股债收益比在05年7月达到最大值2.29%,08/10-10/11牛市股债收益比在08年10月达到最大值4.35%,12/12-15/06这轮牛市股债收益比在12年12月达到最大值4.78%,当前(截至20/07/18)风险溢价率为1.77%,对应05年以来由低到高的分位数为48%。

2、从心绪指标看销售市场热度

交易指标:类似50-60度水温。人们进一步从交易层面看销售市场热度。第一,从换手率看,最近一周全体A股大盘的周换手率为528%,贴近19年以来的新高。观看最近三轮牛市中换手率的高点,05/06-07/10牛市在06年5月周换手率突破了1000%,08/10-10/11牛市在09年2月周换手率突破了1000%,12/12-15/06牛市在15年5月周换手率突破了800%,最近一周距离历史高点仍有肯定距离。第二,从涨停股票数看,最近一周日均涨停板股票占全体A股大盘的比重贴近3.3%,观看最近三轮牛市中涨停公司占比的高点:05/06-07/10牛市在07年7月涨停股票占比达到6.8%,08/10-10/11牛市在08年11月涨停股票占比达到4.5%,12/12-15/06牛市在15年6月底涨停股票占比达到23.9%,最近一周日均涨停板股票占比距离历史高点仍有肯定距离。第三,从成交额看,回首历史,牛市3浪中的日均成交额是1浪的1.6到2.5倍。具体看历次牛市:05/06-07/10牛市1浪上涨期间是05/6-05/9,3浪上涨期间是05/12-07/1,全体A股日均成交额从1浪期间的158亿上升至3浪期间的397亿,日交易额放大2.5倍;08/10-10/11牛市1浪上涨期间是08/10-09/2,3浪上涨期间是09/3-10/4,全体A股日均成交额从1浪期间的924亿上升至3浪期间的2110亿,日交易额放大2.3倍;12/12-15/06牛市1浪上涨期间是13/6-13/9,3浪上涨期间是14/3-15/1,全体A股日均成交额从1浪期间的2015亿上升至3浪期间的3279亿,日交易额放大1.6倍。本轮牛市1浪期间全体A股日均成交额约为6300亿元,借鉴前几次牛市经验,本轮牛市3浪期间日均成交额有望达1.5万亿元上下,行情最热时日成交额可能会贴近2万亿。从当前的成交额看来,最近两周全体A股大盘的日均成交额分别为1.55万亿,符合历史特征。最终牛市高点即5浪期间,成交额会更高,借鉴历史5浪成交额相比3浪的放大倍数,这次5浪日均成交额有望达3万亿元左右,最高点可能超过3.5万亿以上。假如把销售市场当做一壶水,目前销售市场的水温大致处于50-60度的水平,离沸腾还有肯定距离。

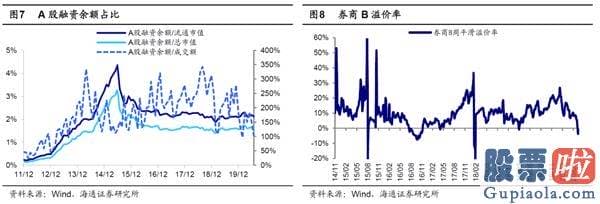

杠杆指标:处于历史较低水平。从融资余额占总市值/流通市值比重看来,融资融券交易中股市行情大盘分析预测,融资余额指未偿还的融资总金额。融资余额若延续增加,表达销售市场热度不断上升。回首历史,12/12-15/06这轮牛市中融资余额占总市值/流通市值比重从12年12月的0.32%/0.48%一路上升至15年6月的3.23%/4.36%。而今年7月以来融资余额占总市值/流通市值比重分别为1.60%/2.13%,仅达到上轮牛市融资余额占比高点的一半不到,对应12年以来由低到高的分位数为55%/48%,处在历史中等水平。目前融资余额占总成交额比重为103.5%,对应12年以来由低到高的分位数仅为17%,距离历史上300%的高位仍有不小距离。从溢价角度看,人们通过分级基金B的溢价率来衡量目前销售市场的热度。分级基金的B份额可以在公布销售市场交易,因此B份额有两个价格指标,一是在二级销售市场上的交易价格,二是该份额的实际净值,价格和净值的差额除以净值就是溢(折)价率,而当销售市场较热时,溢价率往往会走高。人们选取销售市场上成交量较大的券商B(502055)(150201.SZ)作为观看指标,券商B(502055)的五日平滑溢价率今年7月以来(截止7月18日)的平均值为-1.0%,14年以来的历史均值为10.1%,对应14年以来由低到高的分位数为6%,处在历史较低水平。

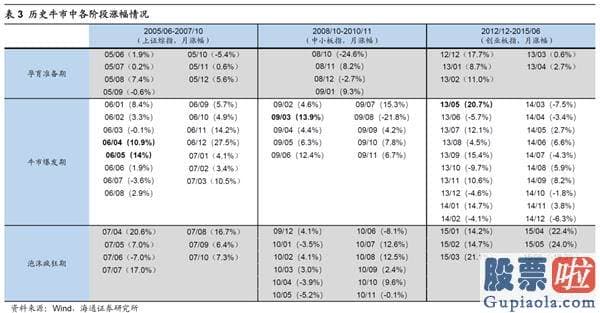

3、应对策略:顺势而上

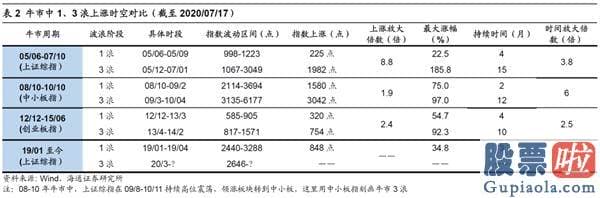

销售市场短期小波折,中期向上行情趋势没变。最近一周销售市场受挫,上证综指下挫5.5%,沪深300下挫4.0%,人们认为短期小波折不改销售市场向上行情趋势。人们一直提出19/1/4上证综指2440点是新一轮牛市的起点,20/3/19上证综指2440点牛市3浪上涨的起点,其中创业板(159915)指更早,18/10/19的1184点开启牛市,19/6/10的1410点开端牛市3浪上涨,牛市3浪上涨阶段的重大特征是,牛市的驱动力从单轮驱动(资金面)走向双轮驱动(资金面+基础面),因此上上涨幅度度较为大,故牛市3浪通常称主导升浪,牛市的终点是牛市5浪的高点,详见《牛市扩散——2020年中期A股投资策略-20200705》、《牛市3浪的三大特征-20200712》。最新披露的数据显示,二季度GDP实际同比增速回升转正至3.2%,随着积极的财政局现行政策和货币现行政策不断落地,估计基础面数据再次回升,20Q1全体A股归母净利润同比增速为-24%,人们估计Q2/Q3/Q4三个季度单季同比增速分别为-3%、13%、20%,全年A股净利同比有望达到0-5%。往后展望,20Q3-21Q2宏微观基础面数据有望都较为靓丽,企业利润同比或均在两位数以上,是牛市3浪上涨的窗口期。历史上看,牛市3浪期间销售市场总体行情趋势向上,3浪初期指数月度上涨幅度通常会忽然放大,随后上涨幅度速率会回归正常,详见下表3.7月1日至7月13日销售市场放量上涨,上证综指最暴涨幅15.4%、沪深300最暴涨幅16.5%,借鉴历史,这种上涨速率本来就不可延续,所以最近一周隐藏调整很正常,属于销售市场上涨速率的正常回归。人们再展望的更远一点,将来牛市3浪上涨完毕进入牛市4浪回调的因素可能有哪些,关心两类潜在风险点:第一,通胀上升导致货币现行政策转向收紧,从历史经验上看,CPI和PPI达到3%以上可能会触发货币现行政策收紧;第二,关心事件性因素的可能冲击,最为重大的是中美关系走向和疫情变化行情趋势,特别是今年11月美国大选后中美关系的演变,当前国内疫情虽然已基础得到操纵,但年底北半球气候转冷,疫情会否隐藏二次高峰值得关心。

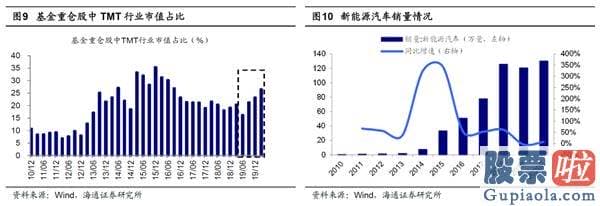

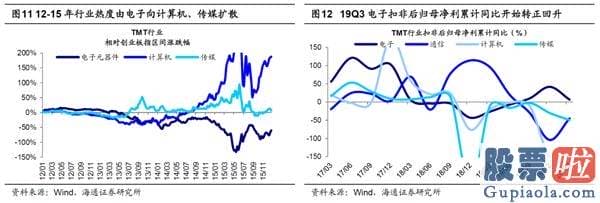

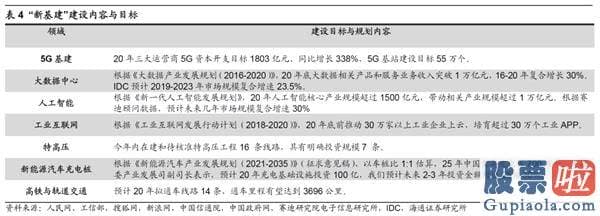

科技+券商主导线,三季度末四季度关心低估行业的阶段性修复。人们前期多篇报告钻研过,19/1/4开启的这轮牛市主线是科技+券商股市行情大盘分析预测,即这是转型升级牛市,类似1980-2000年的美股,产业结构升级是核心,金融结构调整是支撑,详见《人们终将俯瞰现在——再论当前中国类似1980年代美国-20191217》、《回首美国1980-2000年科技长牛-20200109》等。科技基础面将来将更强,一方面中国正处于5G技术引领的新一轮科技周期,5G带来的技术革命正不断应用和推广,另一方面新基建落地将助力相关领域崛起。其中应重点关心新能源汽车和计算机(512720),新能源汽车今年重启补贴,下半年业绩增速有望突出提升,详见《策略对话新能源车(501057)产业链:蒸蒸日上-20200714》;计算机(512720)行业不仅受益于新基建的多个领域,而且依据科技周期下硬件-软件-内容-应用场景的传导规律,过去一年硬件业绩突出,下一阶段软件将迎来进展,故计算机(512720)有望崛起。从配置角度看TMT行业,20Q1基金重仓股(剔除港股)中TMT总体市值占比为26%,目前仅处于历史中位略偏高。针对券商,人们前期报告《策略看好券商的逻辑-20200707》强调金改将改变券商业态,当前中国产业结构升级目的类似美国,即大力进展科技产业,融资结构也将对标,然而美国券商ROE13%、中国仅6%,人们认为金改最终将提高券商ROE,此外,从短期看当前销售市场已进入本轮牛市3浪上涨阶段,成交量放大也将推高券商业绩。除主线外,银行地产、石化煤炭等前期低估版块具备阶段性修复的机会,关心三季度末四季度的时间窗口:一方面人们预测下半年基础面将复原至疫情前的正常水平,银行地产、石化煤炭的补涨需要宏观经济发展数据的支持,届时确认基础面数据能否回到疫情前。另一方面国企改(501020)革也将进一步催化石化煤炭这类国企占比高的行业估值修复,等国改落地。此外,四季度基于排名等因素,会隐藏资金博弈的现象,即前期上涨幅度小、基金配置少、估值低的版块可能被资金追逐。

风险提醒:向上超预测,国内革新大力推进;向下超预测,中美关系或疫情恶化。

股友AXGyox7345河南商丘

你买不进了吧

n575213794209228四川自贡

专放狗屁的机构

一颗粗壮的韭菜河南商丘

利好中迪

中国财富300湖北宜昌

说的全是屁话

股友zklRAn甘肃平凉

我空仓,所以睡不着

海里的小孩内蒙古呼伦贝尔

全卖了!回本就逃了!

倒霉蛋q福建福州

一涨就激动,一激动就幻想,一幻想就追高,一追高就被套,一被套就骂庄,一骂庄就深套,一深套就绝望,一绝望就割肉,一割肉就反弹,一反弹就踏空,一踏空就骂庄,一骂庄就开涨,一开涨就观望,一观望就飞涨,一飞涨就去追,一追上就被套

股友DBDHPj湖南武冈

中散户进场,庄也让出大道:让你有个道滚下来↘↘↘……牛逼

西游记里的樵夫广西贺州

主力大钱到其它了,医疗股排后了10多名,建议大家减持或者赶快卖掉

小散民lance山东泰安

利好各优质白马股龙头股!

汤姆龙山东济宁

涨停后都是你推荐的。涨停前怎么不推荐?这就是骗子的伎俩。

上一篇:股市预测分析师杨敏:β转α 牛市未完待续

下一篇:明日股市行情分析预测走势:在平静期中寻觅入场时机

大盘后市预测欧文鞋:快讯:三大指数均走高 创指涨近2.5% 券商股拉升

02-12

点击:39485

大盘后市预测欧文鞋:快讯:三大指数均走高 创指涨近2.5% 券商股拉升

02-12

点击:39485

如何分析股市大盘_创业板再度大涨锂电池、光伏等概念现涨停潮

02-12

点击:66201

如何分析股市大盘_创业板再度大涨锂电池、光伏等概念现涨停潮

02-12

点击:66201

大盘指数实时行情分析预测:题材股激活人气大盘继续补缺口

02-12

点击:50324

大盘指数实时行情分析预测:题材股激活人气大盘继续补缺口

02-12

点击:50324

大盘点位预测_两翼齐飞嗨起来!这两个板块是主心骨!

02-12

点击:65860

大盘点位预测_两翼齐飞嗨起来!这两个板块是主心骨!

02-12

点击:65860

股票大盘分析预测:两翼齐飞嗨起来!这两个板块是主心骨!

02-12

点击:53243

股票大盘分析预测:两翼齐飞嗨起来!这两个板块是主心骨!

02-12

点击:53243