股票啦 www.gupiaola.com 2020年06月07日报道:再次维持多头思维

核心观点

回首:2月4日《洗净铅华,科技再起》明确推断科技是阶段性主线。2月15日《数据详解再融资(162717)新规,哪些版块最受益?》强调科技成长最受益于再融资(162717)松绑。3月1日《全球剧震,A股将领先摆脱冲击》强调外场压迫下A股自身韧性。3月18日以来,连续公布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重大”。4月月报首推内需驱动的消费版块。5月24日《又到分歧时刻,人们怎么看?》意见波动中再次维持多头思维。

销售市场展望:再次维持多头思维,波动中精选结构、布局将来

——3月至今,销售市场从【底部区域】逐步摆脱。行至当前已取得了突出的赚钱效应。人们自3月18日起,连续公布多篇《底部区域》系列报告,强调A股已经处在底部区域、意见本着“价格比时间重大”的原则积极配置。4月月报将内需驱动的消费版块放在首推,至今超额收益显著。而在进入5月中旬之后,随着流动性预测边际变化、反弹带来的获利了结压迫、以及外部因素对风险偏好的压制,短期行情波动加剧,部分投资者开端看空并担忧销售市场调整压迫。但人们推断指数风险不大,并反复意见【波动中再次维持多头思维】。至今,销售市场在波动中再次上行。

——短期扰动不改中长期行情趋势,波动中再次维持多头思维。5月中旬以来,销售市场普遍担忧两个点,即中美摩擦升级,以及国内流动性预测边际收紧,进而对行情持消极态度。但人们反复强调应再次维持多头思维,短期扰动不改中长期行情趋势:

首先,在全球货币极度宽松、新冠疫情逐步改善、销售市场风险偏好延续回暖、纳斯达克指数已再创新高的大环境中,短期的中美摩擦升级并非销售市场的关键矛盾。从外资流动情况看来,自5月15日美国再度升级对华为的限制措施以来,陆股通北上资金再次大幅流入近500亿。中国作为全球最免疫于疫情影响的销售市场,仍在获得海外资金延续增持。

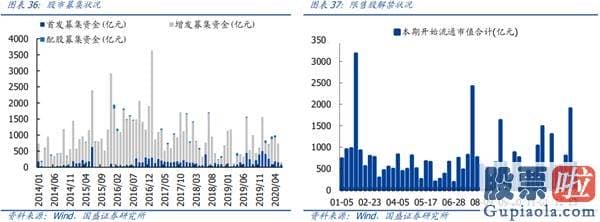

更重大的是,国内资金也在延续流入,并成为销售市场最重大的增量资金以及核心驱动因素。今年以来偏股基金的发行规模已经达到4472亿元,已经超过2019年全年的发行规模4280亿元。其中,偏股混合基金发行2895亿元,大幅超出2019年全年的1861亿元;平凡股票型基金单季度发行规模就超过2019年全年,截至2020年6月3日已经发行905亿元。

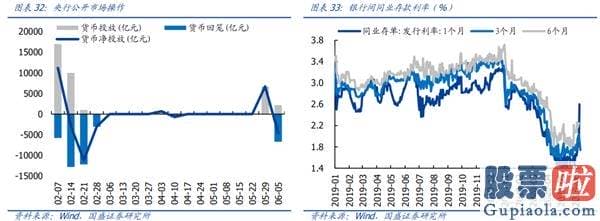

与此同时,面对内外部的复杂形势,宽松仍是中长期现行政策基调。5月26日重启逆回购以来,央行已连续多次向销售市场投放流动性。此前两会也对“积极的财政局现行政策要更加积极有为,稳健的货币现行政策要更加灵敏适度”作出更为明确的部署。后续进一步的宽财政局宽货币,以及新基建等结构性现行政策利好将延续释放。因此,人们并不认为指数有较大风险,也不意见系统性降低仓位。后续,意见再次维持多头思维,在波动期精选结构、布局将来。

——短期关心“类消费”版块,中长期科技成长仍是主线。短期销售市场仍聚焦在消费版块。从性价比的角度动身,后续可重点关心此前上涨幅度较小、被销售市场相对忽视的三个“类消费”的方向:1)消费+地产后周期:家电及家居版块。2)消费+科技:新能源车(501057)版块。3)消费+传媒:嬉戏版块。与此同时,资本销售市场革新正在加快,助力中长期科技成长主线:1)资产端,通过注册制等革新放松行政管制,为科技创新建造融资便利。同时,加强监管、宽进严出、去伪存真。2)资金端,延续引导居民资金间接加配股票资产,让专业机构通过销售市场化方式,挑选出真正符合转型升级方向、突破科技封锁、引领前沿技术的科技成长企业。再次强调,人们正在迎来的是一个双向扩容、为转型升级与科技创新服务的资本销售市场。科技成长也将成为中长期主线。

投资策略:关心“类消费”版块,中长期科技成长仍是主线

1、科技成长:关心半导体材料(512480)、国产替代、新基建。

2、类消费版块:家电及家居、新能源车(501057)、嬉戏。

风险提醒:1、疫情进展超预测;2、宏观经济发展超预测波动。

报告正文

回首:2月4日《洗净铅华,科技再起》明确推断科技是阶段性主线。2月15日《数据详解再融资(162717)新规,哪些版块最受益?》强调科技成长最受益于再融资(162717)松绑。3月1日《全球剧震,A股将领先摆脱冲击》强调外场压迫下A股自身韧性。3月18日以来,连续公布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重大”。4月月报首推内需驱动的消费版块。5月24日《又到分歧时刻,人们怎么看?》意见波动中再次维持多头思维。

展望:再次维持多头思维,波动中精选结构、布局将来

3月至今,销售市场从【底部区域】逐步摆脱。行至当前已取得了突出的赚钱效应。人们自3月18日起,连续公布多篇《底部区域》系列报告,强调A股已经处在底部区域、意见本着“价格比时间重大”的原则积极配置。4月月报将内需驱动的消费版块放在首推,至今超额收益显著。而在进入5月中旬之后,随着流动性预测边际变化、反弹带来的获利了结压迫、以及外部因素对风险偏好的压制,短期行情波动加剧,部分投资者开端看空并担忧销售市场调整压迫。但人们推断指数风险不大,并反复意见【波动中再次维持多头思维】。至今,销售市场在波动中再次上行。

短期扰动不改中长期行情趋势,波动中再次维持多头思维。5月中旬以来,销售市场普遍担忧两个点,即中美摩擦升级,以及国内流动性预测边际收紧,进而对行情持消极态度。但人们反复强调应再次维持多头思维,短期扰动不改中长期行情趋势:

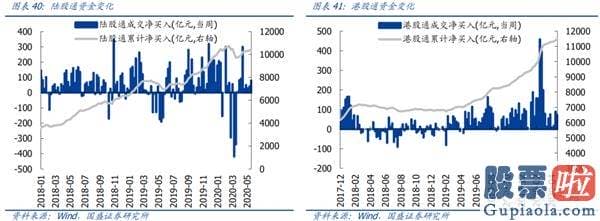

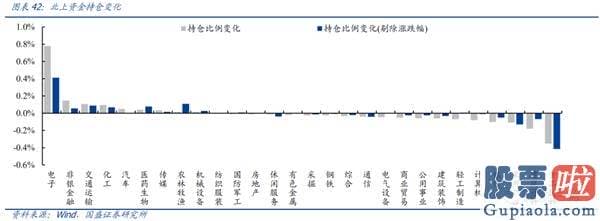

首先,在全球货币极度宽松、新冠疫情逐步改善、销售市场风险偏好延续回暖、纳斯达克指数已再创新高的大环境中,短期的中美摩擦升级并非销售市场的关键矛盾。从外资流动情况看来,自5月15日美国再度升级对华为的限制措施以来,陆股通北上资金再次大幅流入近500亿。中国作为全球最免疫于疫情影响的销售市场,仍在获得海外资金延续增持。

更重大的是,国内资金也在延续流入,并成为销售市场最重大的增量资金以及核心驱动因素。今年以来偏股基金的发行规模已经达到4472亿元,已经超过2019年全年的发行规模4280亿元。其中,偏股混合基金发行2895亿元,大幅超出2019年全年的1861亿元;平凡股票型基金单季度发行规模就超过2019年全年,截至2020年6月3日已经发行905亿元。

与此同时,面对内外部的复杂形势,宽松仍是中长期现行政策基调。5月26日重启逆回购以来,央行已连续多次向销售市场投放流动性。此前两会也对“积极的财政局现行政策要更加积极有为,稳健的货币现行政策要更加灵敏适度”作出更为明确的部署。后续进一步的宽财政局宽货币,以及新基建等结构性现行政策利好将延续释放。因此,人们并不认为指数有较大风险,也不意见系统性降低仓位。后续,意见再次维持多头思维,在波动期精选结构、布局将来。

短期关心“类消费”版块,中长期科技成长仍是主线。短期销售市场仍聚焦在消费版块。从性价比的角度动身,后续可重点关心此前上涨幅度较小、被销售市场相对忽视的三个“类消费”的方向:1)消费+地产后周期:家电及家居版块。2)消费+科技:新能源车(501057)版块。3)消费+传媒:嬉戏版块。与此同时,资本销售市场革新正在加快,助力中长期科技成长主线:1)资产端,通过注册制等革新放松行政管制,为科技创新建造融资便利。同时,加强监管、宽进严出、去伪存真。2)资金端,延续引导居民资金间接加配股票资产,让专业机构通过销售市场化方式,挑选出真正符合转型升级方向、突破科技封锁、引领前沿技术的科技成长企业。再次强调,人们正在迎来的是一个双向扩容、为转型升级与科技创新服务的资本销售市场。科技成长也将成为中长期主线。

投资策略:关心“类消费”版块,中长期科技成长仍是主线

1、科技成长:关心半导体材料(512480)、国产替代、新基建。

2、类消费版块:家电及家居、新能源车(501057)、嬉戏。

看好 5G 产业链中的国产替代方向以及受益于内需现行政策驱动的计算机(512720)

随着全球疫情缓和,5G、云计算、人工智能(161631)等科技创新周期再次,下游需求有望复原,短期5G产业链可能受到贸易战影响,意见关心国产替代的相关机会。关键包含通信行业中的包含芯片、环形器/滤波器、以及部分上游原材料的国产替;电子行业中的配套服务产业链,例如代工、封测、设备、新材料国产化的机会等。

另一方面,以国内需求主导的计算机(512720)版块,其业绩稳定性相对更为确定。计算机(512720)行业超过70%的公司涉及到政府类采购,一季度疫情的爆发导致复工延迟,从而对计算机(512720)行业订单有阶段性影响,但政务部门的相关订单需求相对刚性,只是临时延迟,随着复工的正常化,最近订单加快复原,同时信息安全以及医疗IT等作为现行政策延续推进的大方向,行业成长空间较大。

新能源汽车:国内外销量有望在下半年重新高增

疫情对新能源汽车的阶段性影响逐步消退,行业大行情趋势不变,下半年销量增速有望重回高位。前期新能源汽车关键受到下游需求的冲击,预测较为消极。新能源车(501057)两大销售增速较快的地区关键是国内和欧洲,当前国内消费正在逐步复原中,欧洲部分國家也已经隐藏疫情拐点。总体看来,二季度行业景气度正在逐月回升,下半年海内外销量有望反弹并重回销量高点,行业总体大行情趋势不变。

地产:核心指标全方位降温,龙头房企领先复工

房企销售和土地供求大幅下跌,龙头房企优势再凸显。根据CRIC公布的房地产(512200)企业百强销售数据,3月百强房企全口径销售额同比-19%(上月-43%),1-3月累计同比-24.1%。按照梯队分段看来,top10、top11-30房企对应单月增速分别为-9%、-15%,远优于top31-50、 top51-100同比-28%、-23%。从销售数据看,3月全口径下房企营收已经复原至去年同期的8成,其中龙头房企优势更为突出,行业聚合度仍在再次抬升。

核心指标全方位降温,货币条件与调控现行政策望迎来双宽。2019年Q4以来,地产行业稳态渐渐被突破;年初以来,疫情冲击下地产各类核心指标全方位回落,从销售到投资端均隐藏突出负增;从房价指数行情看来,70城新建住宅价格环比自2015年首次跌至0,二手住宅价格环比则跌入负值区间。面对海内外基础面的不确定性,在底线思维和“既要防疫,又要稳增长”的基调下,货币条件与调控现行政策望迎来双宽,看好后势地产龙头的配置价值。

科创板将成为将来重大“主战场”

科创板指数领跑全球关键指数,超额收益显著。截至2020年1月,科创板顺利运作已满7个月,根据科创板已上市公司总体表现编制的科创板指数(以流通股本为权重按帕氏指数加权计算编制,其中新上市标的满5个交易日后予以纳入,2019年7月30日为指数基期)对科创板业绩加以跟踪。科创板指数取得显著超额收益,并领跑全球关键指数。

公募目光已经投向科创,国内机构抢筹正在逐步上演。科创板上市首个季度,公募基金目光即开端投向科创板,澜起科技(688008)和南微医学(688029)在2019Q3就已步入部分基金的前十大重仓行列,而最新的2019Q4公募基金持仓数据显示,步入前十大重仓行列的科创板标的已经扩展至19只,而且科创板持仓市值相较三季度已大幅提升,持仓占比自2019Q3的0.09%已经扩大至2019Q4的0.44%。截至2019年底,已有281只公募基金前十大重仓股中涉及了科创板标的,国内机构对科创板标的的关心度正逐步提升,科创版块的抢筹正在上演。

股权融资大时代,科创板迎来历史性机会。目前,我国正处于经济发展转型的重大历史阶段,经济发展动能正逐步由资本驱动向科技驱动倾斜,而科创板正肩负着疏解科创企业融资难的历史重任。参照海外经验,直接融资特别是股权融资将成为经济发展转型期的有力支撑,况且我国融资结构长期面临股权融资占比不足5%的局面,进展潜力庞大。将来我国将迎来股权融资的大时代,科创板也将获得庞大的进展机会。

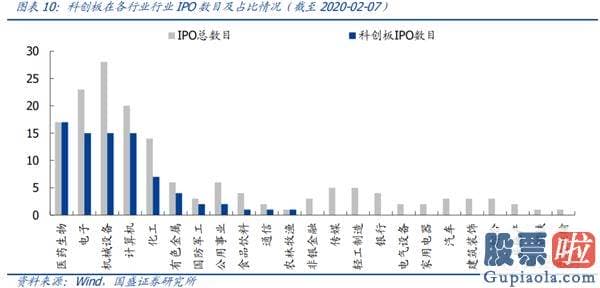

聚焦科技创新,科创板正在快速崛起。自2019年7月22日,首批科创板公司成功上市以来,科创板IPO占比延续攀升。截至2020年2月7日,科创板IPO企业数目占比已突破了50%,科创板正在成为我国上市公司增量的“主力军”。从行业分布看来,科创板企业聚合分布于电子、机械设备、计算机(512720)和医药生物,前4大行业占比达到78%,而且此类行业的公司IPO也基础聚合于科创板,其中医药生物公司IPO自7月22日以来已全体挑选登陆科创板,其它3个行业科创板占比也均达到50%以上。将来,电子、机械设备、计算机(512720)和医药生物等行业的科创新秀有望云集于此,科创板将成为此类行业投资的重大战场。

综上,将来将是股权融资大时代,而科创板也将迎来历史性机会。将来科创板的企业数量、权重占比和版块地位均将延续提升。与此同时,科创板将吸引愈来愈多机构投资者参与,将来势必将成为 A 股的“主战场”之一,也将成为超额收益的重大来源。

战略性配置周期核心资产

周期估值体系有待“拨乱反正”,龙头普遍折价。根据人们《新策论》系列报告提出以美日为代表的成熟销售市场中优质公司、龙头公司享受估值溢价,当前A股估值体系正在经历“拨乱反正”。消费、科技等行业龙头已逐步从折价走向溢价,而多数周期行业估值“拨乱反正”仍未开端,龙头普遍折价。无论是行业市值前20龙头组合還是行业最大龙头,周期龙头相对行业普遍折价,伴随周期龙头估值体系重塑,将来有望迎来较大的估值修复空间。

人们一直强调,机构化、国际化大行情趋势下,A 股正经历的非容易轮回,而是历史性变革。在这个过程中,A 股的估值体系将逐步与国际接轨、与历史脱轨。因此需要人们突破历史估值框架的束缚,横向(国际)估值较为将比纵向(历史)较为更有意义。业绩稳定、高 ROE 行业龙头将延续享受估值溢价。A 股消费龙头估值体系领先完成与国际接轨,但与美股相比,A 股周期核心资产仍具备较大的估值修复空间。

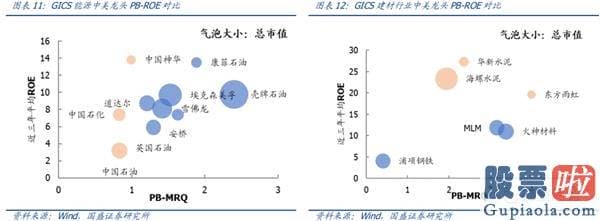

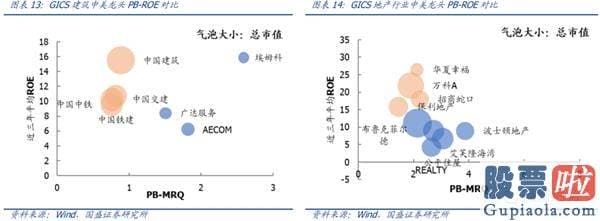

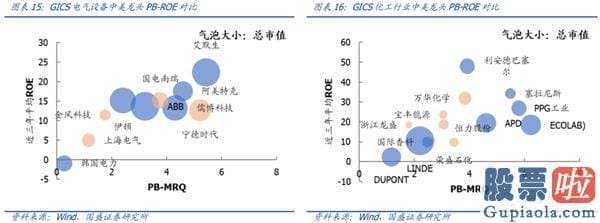

从 PB-ROE 角度,对比中美周期龙头估值水平。截至2019年底本轮全球暴跌发生之前,A 股龙头估值相对较低,部分盈利更优,特别是能源、建材、建筑、地产行业。便于中美对比,采取 GICS 行业分类。

能源行业(510610):A 股龙头估值低,部分盈利更强。中国神华(01088) PB 估值低于美股龙头、且 ROE优势显著;中国石化(600028)、中国石油(601857) PB 估值低于美股龙头。

建材行业:A 股龙头估值合理,盈利更强。海螺水泥(600585)、华新水泥(600801)、东方雨虹(002271)估值与美股龙头贴近,可是 ROE 远高于美股龙头,估值吸引力更强。

建筑行业:A 股龙头估值合理,盈利更强。中国建筑(601668)、中国交建(601800)、中国铁建(01186)、中国中铁(00390)估值远低于美股龙头,且 ROE 有优势,估值吸引力更强。

地产行业:A 股龙头估值较低,盈利更强。华夏美好(600340)、万科 A、招商蛇口(001979)、保利地产(600048)估值远低于美股龙头,且 ROE 更高,估值吸引力更强。

电气设备行业:A 股龙头匹配度与美股相近。

化工行业:A 股龙头估值合理,匹配度与美股近似。A 股化工龙头估值与盈利均居于中等水平

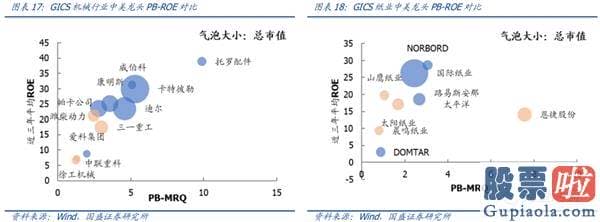

机械行业:A 股龙头估值低、盈利低,匹配度与美股相近。潍柴动力(02338)、三一重工(600031)估值较低,但 ROE 也较低。

纸业行业:A 股龙头估值低、盈利中等,匹配度更优。山鹰纸业(600567)、太阳纸业(002078)、晨鸣纸业(01812)估值较低,其中山鹰纸业(600567)、太阳纸业(002078) ROE 均处于中等水平,估值较美股吸引力更强。

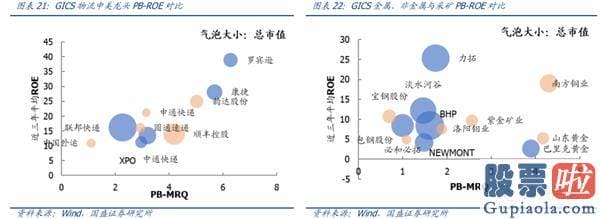

航空&铁路行业:A 股龙头估值低、盈利低,匹配度与美股相近。

物流行业:A 股龙头估值合理、盈利中等,匹配度与美股相近。

金属、非金属与采矿:大部分 A 股龙头估值偏高。宝钢股份(600019)估值偏低,盈利与估值匹配更具吸引力。其他龙头估值偏高。

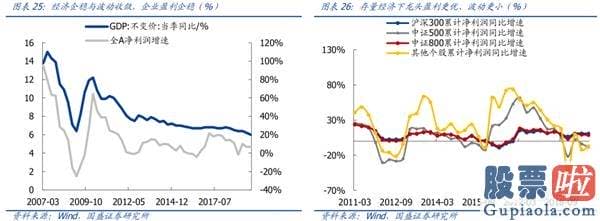

过去几年,部分周期龙头正在经历“周期蓝筹化”,人们已经看到,盈利稳定性成为提升估值的关键。

以海螺水泥(600585)为代表,伴随经济发展波动收敛与行业竞争布局优化,其盈利增速波动下降、展现稳健增长的“蓝筹化”特征。即便 2018 年业绩增速遭受冲击,但 ROE 水平仍坚持高位,其估值也领先迎来修复。

而以中国神华(01088)为代表的大多周期龙头,估值尚未迎来修复。公司在煤炭、电力、铁路、港口等领域皆为行业翘楚,具有极强竞争力。受益于“煤电化路港航”全产业链的协同效应和纵向一体化优势,即便在煤价下滑周期中,业绩底部仍然明确,19Q3单季净利润创近 6 年新高,抵御风险能力强劲。公司富余现金流、低估值、高分红,但估值仍处低位。将来类似中国神华(01088)的周期龙头也或迎来估值的“拨乱反正”。

而将来伴随经济发展波动收敛,盈利企稳将促进更多周期股迎来估值提升。一方面,经济发展企稳、波动收敛下,将来将涌现出更多业绩稳定、现金流稳定的周期股票。另一方面,存量经济发展下盈利将进一步向龙头聚合,周期龙头估值修复空间更大。

后续随着逆周期调控加码生效、企业盈利趋稳,周期股“低估值陷阱”的担忧也将逐步缓释。此前周期估值延续下跌、重估乏力,关键由于投资者普遍害怕经济发展下滑行情趋势或带动周期其盈利加快向下,从而陷入“低估值陷阱”。特别是最近新冠疫情冲击,销售市场针对经济发展的担忧再度升温。但人们通过参考金融危机后的历史经验,认为当前无需过度担忧,无论从体制优势下的疫情防控有效性和现行政策呵护力度、抑或是销售市场本身的现行政策敏感性和韧性,均将引领中国经济发展和资本销售市场领先摆脱本轮疫情冲击。后续随着逆周期调控加码生效、经济发展数据渐渐回暖、企业盈利趋稳,周期股“低估值陷阱”有望逐步解除,至少是阶段性缓解,带动周期股估值修复。

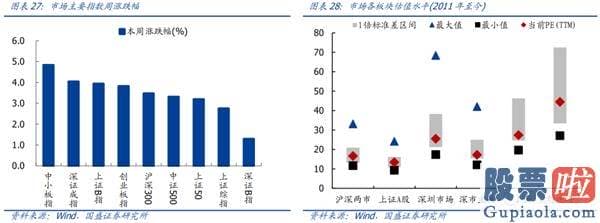

本周销售市场表现回首

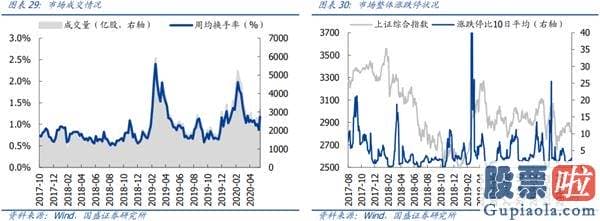

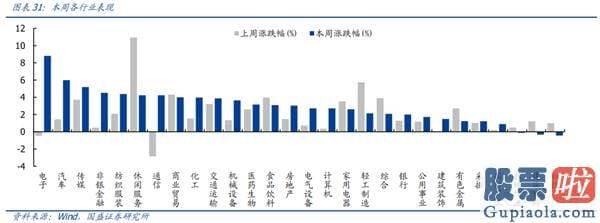

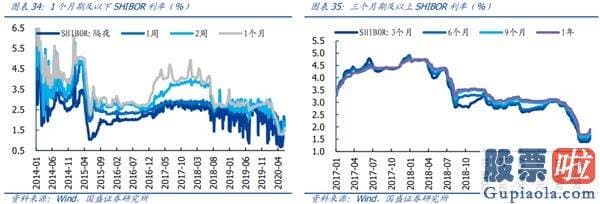

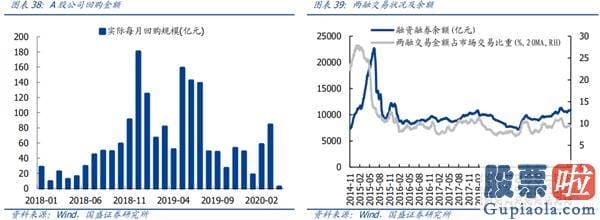

销售市场资金面状况

全球关键销售市场表现

风险提醒

1、疫情进展超预测;2、宏观经济发展超预测波动。

上一篇:股票行情预测分析文章普搞:波动期调结构

下一篇:股市分析预测思维导图 6月转好

股票大盘分析逻辑课程:板块轮动明显科技主线强者恒强

02-13

点击:44887

股票大盘分析逻辑课程:板块轮动明显科技主线强者恒强

02-13

点击:44887

大盘行情分析技巧_三大股指均弱势后市方向看这里

02-13

点击:51329

大盘行情分析技巧_三大股指均弱势后市方向看这里

02-13

点击:51329

股市大盘分析北南:A股三大股指集体回调沪指与深成指终结七连涨

02-13

点击:36095

股市大盘分析北南:A股三大股指集体回调沪指与深成指终结七连涨

02-13

点击:36095

今日大盘指数分析:机构坚守优质公司伺机寻觅“错杀”机会

02-14

点击:44652

今日大盘指数分析:机构坚守优质公司伺机寻觅“错杀”机会

02-14

点击:44652

股市大盘收评_再融资新规落地资本市场长牛基础更加坚实

02-16

点击:49774

股市大盘收评_再融资新规落地资本市场长牛基础更加坚实

02-16

点击:49774